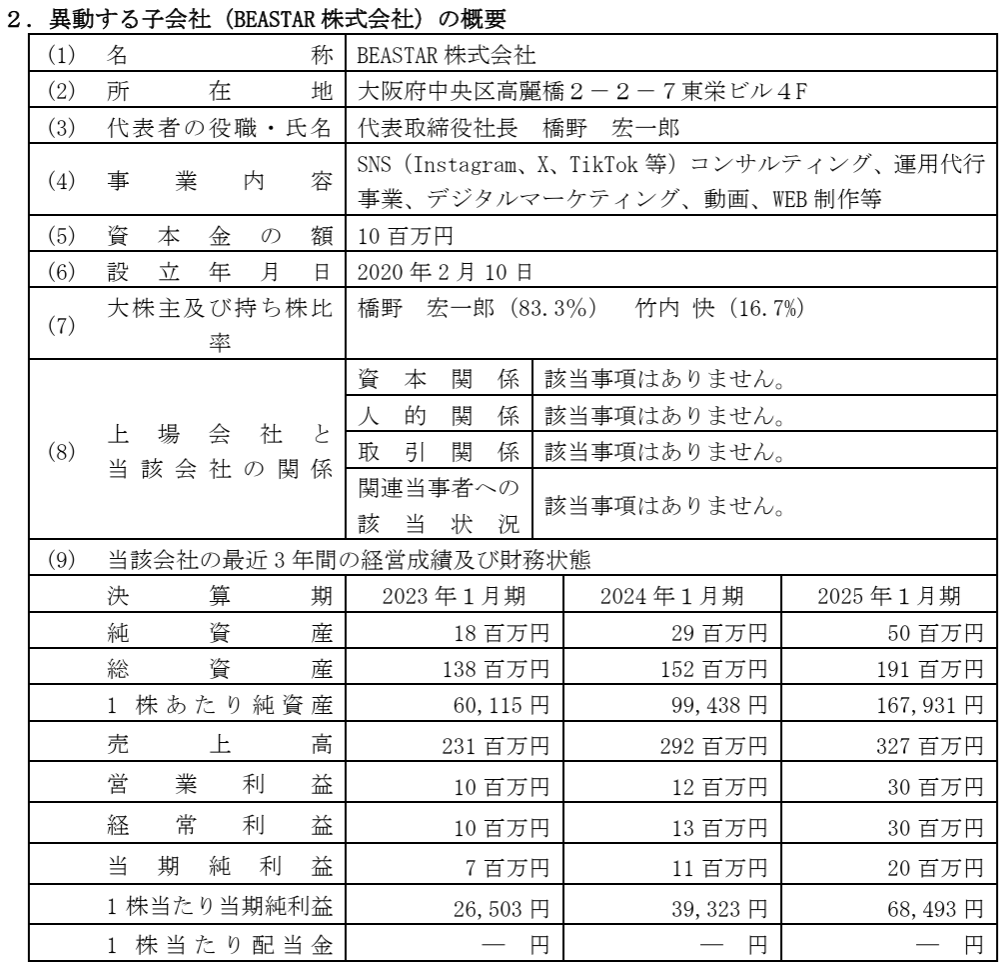

1. 取引概要

昭文社ホールディングス(以下、昭文社HD)は2025年10月31日付で、SNSコンサルティング・デジタルマーケティングを手がけるBEASTAR株式会社(以下、BEASTAR)の株式51%を取得し、連結子会社化する。取得価額は1億1,000万円。BEASTARは2025年1月期において売上高3億2,700万円、営業利益3,000万円、純資産5,000万円を計上している。主力はInstagramやYouTubeを活用した若年層向けコンテンツ戦略にあり、昭文社HDの伝統的な出版事業とのシナジーが期待される。

2. 企業価値評価の基本的視点

M&Aにおける株価算定や企業価値評価は、DCF法、マルチプル法、純資産法の三本柱が一般的である。今回は上場企業ではないため、市場株価を前提とした評価はできず、以下の観点が重要となる。

(1) マルチプル法(利益倍率アプローチ)

BEASTARの営業利益は3,000万円。デジタルマーケティング業界の上場中小型企業のEV/EBIT倍率は概ね8~12倍程度で推移している。これを適用すると、企業価値は約2.4億円~3.6億円と試算できる。

取得価額1.1億円で51%取得する場合、BEASTAR全体の評価額は約2.16億円に相当する。したがって、業界水準と比較すれば「ややディスカウント気味」の条件であると評価できる。

(2) 純資産法(ネットアセットアプローチ)

純資産は5,000万円。これを基準にすると、1.1億円の51%取得は「純資産倍率4.3倍」にあたる。無形資産(ブランド、顧客基盤、SNS運用ノウハウ)へのプレミアムが反映されていることがわかる。

(3) DCF法(将来キャッシュフローアプローチ)

若年層マーケットを背景に高成長が見込める点を考慮すると、営業利益3,000万円がCAGR10%で伸びると仮定すれば、10年後には約7,800万円規模に拡大する。割引率を10%、ターミナル成長率を1%とすると、DCFベースの企業価値は2.5億~3.0億円程度と見積もられる。取得条件は妥当といえる。

3. バリュエーション比較と妥当性

- マルチプル法評価額:2.4~3.6億円

- 純資産法評価額:0.5億円(基礎値)

- DCF法評価額:2.5~3.0億円

- 取得ベース評価額:2.16億円

→ 総合すると、市場マルチプルおよびDCF水準に対して「若干割安」での取得といえる。昭文社HDが持つ既存の出版・Web資産とのシナジーを考慮すれば、適正かつ戦略的に有利な条件と評価できる。

4. 戦略的意義

- デジタルシフト加速

出版・地図事業からの収益構造転換を図る上で、SNSコンサルの獲得は収益多角化の核心を担う。 - 若年層顧客基盤の取り込み

従来の紙媒体中心の顧客層は高齢化が進む。若年層に強いBEASTARの知見は、新規事業拡大の橋頭堡となる。 - クロスセルの可能性

旅行・地図データとSNS動画の融合により、観光マーケティングや地域プロモーションでの付加価値創出が見込める。

5. 法務・会計・税務の留意点

(1) 契約・法務

- 株式取得51%は経営支配権獲得を意味する。株主間契約における少数株主保護条項(ドラッグアロング、タグアロング)が重要となる。

(2) 会計

- のれん(Goodwill)が発生する可能性が高い。純資産との差額が将来収益で回収可能か、減損テストが実務上の焦点となる。

(3) 税務

- 株式取得は消費税非課税取引。

- 取得に伴うのれん償却は日本会計基準では20年以内に均等償却可能だが、税務上は損金算入不可である点に留意が必要。

コメント