-

買収監査:デューデリジェンス(DD)とは?M&A基本合意後に「減額・破談」を防ぐ準備と進め方【売り手向け完全ガイド】

オーナー経営者にとって、長年手塩にかけて育ててきた会社を譲渡するという決断は、人生で最も重い決断の一つです。買い手企業候補との交渉が一段落し、双方が譲渡条件に大枠で合意した際に締結されるのが「基本合意書(MOU/LOI)」です。 基本合意は... -

M&Aの成否を決める「意向表明書(LOI)」の真実

M&Aのプロセスにおいて、売り手企業に対して買い手企業が初めて具体的な条件をぶつけ合う場面、それが「意向表明書」の提示です。英語ではLOI(Letter of Intent)と呼ばれます。これは、買い手候補企業が売り手企業に対し、「あなたの会社をこれく... -

M&Aの基本合意書(LOI/MOU)で失敗する経営者の共通点

M&A(企業の合併・買収)という、経営者にとって人生最大の決断。そのプロセスにおいて、最も重要なターニングポイントの一つが「基本合意書(LOI:Letter of Intent / MOU:Memorandum of Understanding)」の締結です。 「まだ最終契約ではないか... -

サンケイリアルエステート投資法人(証券コード:2972)のTOB解説

2026年1月6日、サンケイリアルエステート投資法人は、Tiger投資事業有限責任組合およびLion投資事業有限責任組合(以下、公開買付者ら。トーセイおよびGIC関連会社が背後に存在)によるTOB(株式公開買付け)への賛同を表明しました。提示された価格は1... -

M&Aのロックアップ期間とは?売却後に辞めたらどうなる?法的限界・返還条項・揉める典型パターンと回避策をプロが解説

M&A(企業の合併・買収)を通じて会社を売却することは、経営者にとって人生最大の決断であり、一つのゴールです。しかし、譲渡契約書(SPA)に署名し、対価が振り込まれた瞬間にすべてが完結するわけではありません。 むしろ、本当の意味での「M&am... -

アーンアウト条項とは何か:M&Aの「出口」で経営者が後悔する本当の理由と回避策

成約の瞬間のシャンパンの泡が消えた数年後、かつての創業者が「こんなはずではなかった」と肩を落とす姿です。 その最大の原因の一つが、今回解説する「アーンアウト条項(Earn-out)」です。M&Aにおいて、売り手は「もっと高く売りたい」と願い、... -

事業譲渡と株式譲渡、手取りはここまで違う。M&Aのスキーム選択で「数億円の差」が生まれる税金、税務の現実

M&Aの出口戦略の「選択」が、人生の手取りを決める 「どのスキームで売却するか」という決断一つで、オーナー様の手元に残る現金額が数千万円から、時には数億円単位で変わってしまうという冷徹な現実です。 実務の世界では、買い手との価格交渉が... -

経営者の皆様へ:M&A仲介を“否定”するのではなく、“構造”を理解して自衛する

昨今、事業承継やEXIT(出口戦略)の手法としてM&Aが一般化し、多くの M&A仲介会社がテレビCMやインターネット広告を展開しています。しかし、情報のデジタル化が進む一方で、実務の現場では「仲介モデル特有の構造的な歪み」に起因する、売り... -

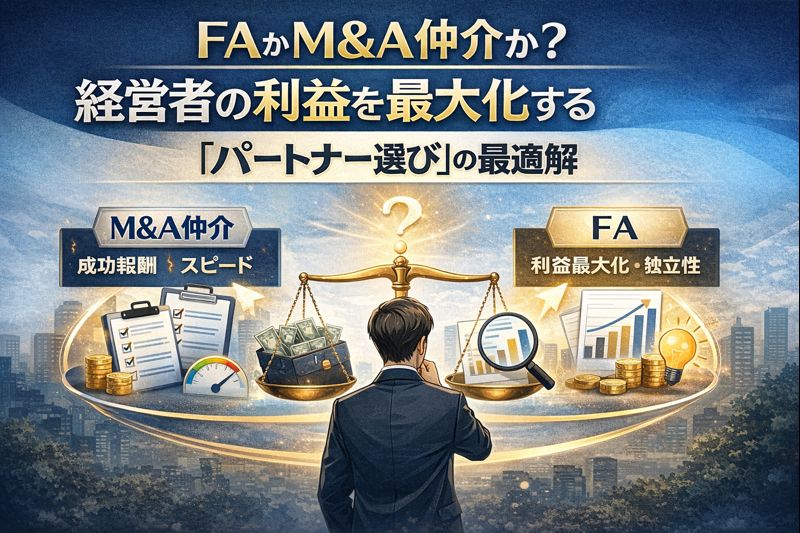

FAかM&A仲介か?|「M&Aではどちらが高く売れるのか?」

M&Aは、経営者様にとって人生で一度あるかないかの巨大な意思決定です。しかし、いざ検討を始めると「FA(フィナンシャル・アドバイザー)」と「M&A仲介」という言葉が飛び交い、その違いに混乱される方が少なくありません。 本稿では、教科書... -

M&Aセカンドオピニオンの重要性|その会社売却、本当に進めて大丈夫ですか?

価格・スキーム・契約リスクを「第三者視点」で妥当性検証する 「このままM&Aを進めていいのだろうか」 「提示された譲渡価格は、客観的に見て妥当なのだろうか」 「仲介会社からは“今が売り時だ”と急かされるが、前提は正しいのか」 会社売却は、経...