2025年12月5日、建設DX(デジタルトランスフォーメーション)領域で急成長中の株式会社Arent(東証グロース:5254)が、建設業向け原価管理ソフト開発を手掛ける株式会社レッツを完全子会社化すると発表しました。

この案件は、一見すると地方のソフトウェア会社の買収に見えますが、開示資料をプロの視点で読み解くと、「戦略的価値の乗せ方」や「現預金と株式交換を組み合わせた巧みなスキーム」など、これからM&Aを検討する経営者様にとって教科書のような学びが詰まっています。

1. 案件の全体像:誰が、誰を、どうやって買ったのか?

まずは、今回のM&Aの概要を整理しましょう。

買い手と売り手のプロフィール

- 買い手:株式会社Arent(5254)

- 建設業界に特化したDXコンサルティングやシステム開発を行う上場企業(東証グロース)。

- ここ1年で6件ものM&Aを実施し、急速に「アプリ連携型プラットフォーム」の構築を進めています 。

- 売り手:株式会社レッツ

- 宮城県大崎市に本社を置く非上場企業。

- 建設業向け見積・原価管理システム「レッツ原価管理Go2」などのパッケージソフトを開発・販売。

- 直近売上高は約3.5億円、営業利益は約8,100万円です 。

取引のスキーム(手法)

今回のM&Aは、単にお金を払って株式を買うだけではなく、2段階のステップを踏んでいます 。

- 第1段階(現金対価): 発行済株式の20%(108株)を現金で買い取る。

- 第2段階(株式交換): 残りの80%(432株)を「株式交換」という手法で取得し、レッツの株主に対してArentの株式を交付する。

【専門用語解説:株式交換】

買い手企業が、売り手企業の株主から株式をすべて譲り受ける代わりに、自社の株式(この場合はArent株)を対価として渡す手法です。売り手オーナーは、売却後もArentの株主としてグループの成長メリット(株価上昇や配当)を享受できるメリットがあります。

2. 【核心】バリュエーション分析:株価はどう算定されたか?

M&Aアドバイザーとして最も注目すべきは、やはり「いくら値がついたのか」というバリュエーションです。開示資料から数字を紐解いていきます。

実際の取引価格の逆算

資料によると、第1段階の現金買収において、以下のような条件が明記されています。

- 取得株式数: 108株(全体の20%)

- 取得価額: 2億5,900万円

ここから、1株あたりの株価を計算すると、

259,000,000円÷108株=2,398,148円

となります。

これを全株式(540株)に引き直して、会社全体の株式価値(Equity Value)を算出すると、

2,398,148円÷540株=12億9,500万円

つまり、約13億円の企業価値評価がついたことになります。

財務数値との比較(マルチプル分析)

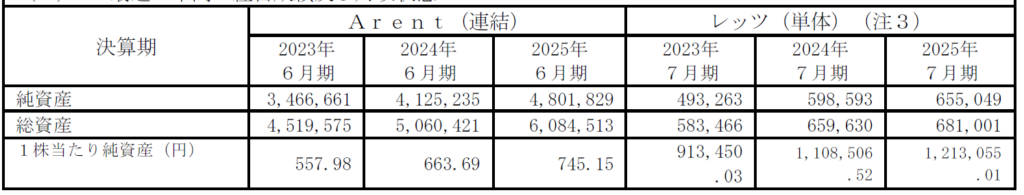

では、この「13億円」という価格は、レッツ社の業績に対してどの程度の倍率(マルチプル)なのでしょうか?直近決算(2025年7月期)の数字 をもとに分析します。

| 項目 | 金額 | 算出される倍率 | 解説 |

| 純資産 | 6億5,500万円 | PBR 約1.98倍 | 会社の解散価値の約2倍の評価 |

| 営業利益 | 8,117万円 | 営業利益倍率 約16倍 | 中小M&A相場(通常3~7倍)を大きく上回る |

| 当期純利益 | 5,645万円 | PER 約23倍 | 上場IT企業並みの高評価 |

アドバイザー独自の視点:なぜ「相場」より高いのか?

通常、非上場の中小企業のM&Aでは、営業利益の3年〜5年分(プラス純資産)といった評価が一般的です。もしその相場で計算すれば、

8,100万円×5年 6億5,500万円 = 約10億6,000万円

程度が上限となるケースが多いです。しかし、今回はそれを上回る約13億円(営業利益ベースで約16年分相当のEV/EBITDA倍率に近い評価)がついています。

ここには以下の3つの「プレミアム(上乗せ要因)」が含まれていると考えられます。

- 戦略的適合性(シナジー):Arentは設計などの「フロント業務」に強みを持っていましたが、原価管理などの「バックオフィス業務」が手薄でした。レッツを買収することで、一気通貫のプラットフォームが完成します 。この「時間を買う」価値が価格に反映されています。

- 特需の反動を織り込んだ評価:レッツ社の業績を見ると、2023年・2024年は法改正(インボイス制度等)による特需で売上が伸びていましたが、2025年は落ち着いています 。しかし、買い手は「一時的な減益」と捉え、特需前の安定した収益基盤や、顧客基盤の厚さを高く評価した可能性があります。

- M&A巧者のスピード感:Arentは成長戦略として「AIブースト」を掲げており、買収したプロダクトにAIを組み込んで価値を高めるモデルを持っています 。買収後に企業価値を引き上げる自信があるため、入り口の価格で多少プレミアムを払っても十分回収できるという判断です。

3. 注目の「アドバイザリー費用」について

今回の開示資料には、非常に興味深い数字が載っています。

第1段階の株式取得に関するコストとして、以下の記載があります。

- アドバイザリー費用等(概算額):6,270万円

これは買い手であるArent側が、フィナンシャル・アドバイザー(FA)や法務・財務デューデリジェンス(DD)の専門家に支払う費用です。

6,000万円超の費用の意味

取得価額(2.59億円)に対して、アドバイザリー費用等が約6,200万円というのは比率として非常に高い(約24%)ように見えますが、これは「今回のM&A全体(総額約13億円規模)にかかるデューデリジェンスや契約交渉のコスト」が計上されていると推測されます。

M&Aにおいて、上場企業が買い手となる場合、以下のプロセスで相応のコストが発生します。

- 財務・税務デューデリジェンス: 公認会計士による過去の決算や税務リスクの詳細な調査。

- 法務デューデリジェンス: 弁護士による契約書、労務、知的財産権の調査。

- 株式価値算定(バリュエーション): 第三者機関(今回は鈴木一貴公認会計士事務所 )による算定書の取得。

売り手の経営者様にとっては、「買い手はこれだけのコスト(調査費用)をかけてでも、自社を買いたいと思ってくれている」という証左でもあります。逆に言えば、これだけの調査に耐えうる管理体制(コンプライアンスや会計の透明性)を整えておくことが、高値売却の必須条件となります。

4. 現金と株式交換のハイブリッド手法のメリット

今回のスキーム(現金20%+株式交換80%)は、売り手オーナーにとって非常に理にかなった設計になっています。

メリット①:当面のキャッシュ確保

まず20%を現金化することで、創業者利益の一部を確定させることができます。個人の生活設計や税金支払いのための資金を確保できる点は安心材料です。

メリット②:アップサイド(将来の利益)の享受

残りの80%を成長著しいArent社の株式で受け取ることで、売却後もArent株価が上昇すれば、実質的な売却益はさらに増えます。資料によれば、Arentはスピード感を持ってM&AとAI実装を進めており 、今後の株価上昇ストーリーにオーナーも「乗る」ことができるのです。

メリット③:税務の繰り延べ(適格株式交換の場合)

要件を満たした株式交換(適格株式交換)であれば、株式を受け取った時点では譲渡益税がかからず、将来そのArent株を売却した時まで課税を繰り延べられる可能性があります。(憶測の範囲)

5. 売り手経営者が学ぶべき「高く売れる会社」の条件

今回のArent・レッツの事例から、今後M&Aを検討されている経営者様にお伝えしたい「高く売れる会社」の条件は以下の3点です。

1. 「特定の強み」が明確であること

レッツ社は「建設業界の原価管理」というニッチですが深い専門領域を持っていました 。何でも屋ではなく、「ここだけは負けない」というタグがついている会社は、買い手にとってシナジーを描きやすく、評価が高くなります。

2. 特需や一時的な業績変動を説明できること

レッツ社の直近業績は減益でしたが 、それが「法改正特需の反動」であると明確であり、本質的な競争力が落ちていないと判断されたため、高い評価を維持できました。業績の波を論理的に説明できる管理会計の能力が重要です。

3. 上場企業のデューデリジェンスに耐えうる透明性

数千万円のアドバイザリー費用をかけて徹底的に調査されても、ブレない企業体質が必要です。労務問題の未払いや、権利関係が不明確なシステムなどがあると、バリュエーションは一気に下がります。

まとめ:あなたの会社の「見えざる価値」を顕在化させるために

今回の事例は、売上規模が数億円の中小企業であっても、戦略的なフィット感としっかりとした強みがあれば、10億円を超える評価がつく可能性を示しました。

しかし、これは「運良く買い手が見つかった」からではありません。

- 長年磨き上げたプロダクトの強み

- 買い手の戦略(アプリ連携、AI活用)への深い理解

- プロフェッショナルによる適切な交渉とスキーム設計

これらが噛み合った結果です。

M&Aは、単なる「会社の売却」ではなく、経営者が人生をかけて育ててきた事業を、次のステージへ飛躍させる「提携」です。自社の価値を正しく評価してもらい、最良のパートナーと出会うためには、早めの準備と戦略的なアドバイスが不可欠です。

コメント