1. 取引概要

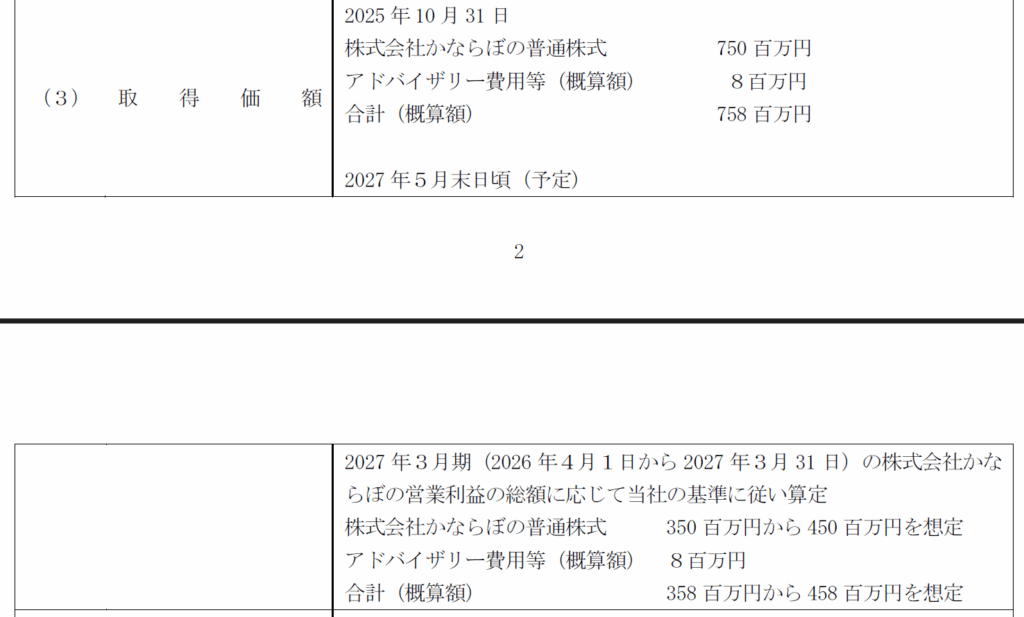

MUSCAT GROUPは2025年10月16日、化粧品ブランド「Fujiko」「b idol」を展開する株式会社かならぼを完全子会社化すると公表しました。取得価額は11億1,600万円から12億1,600万円の範囲で、支払は2025年10月末と2027年5月末の2回に分割して実施されます。

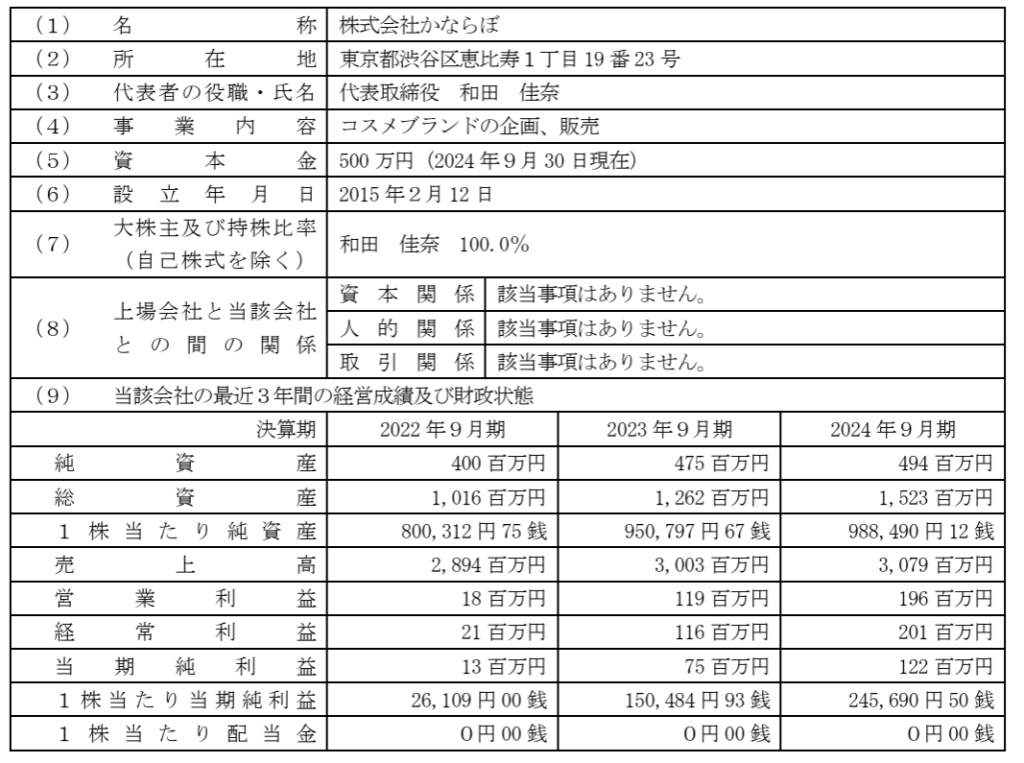

対象会社(かならぼ)の直近期(2024年9月期)実績は以下のとおりです。

- 売上高:30億7,000万円

- 営業利益:1億9,600万円

- 純資産:4億9,400万円

本稿では、本件M&Aをバリュエーション(企業価値評価)の観点から解説します。

2. バリュエーション手法の適用

M&Aにおける株価算定には、主に以下3つのアプローチが用いられます。

- マーケットアプローチ(市場株価法、類似会社比準法)

市場の株価や類似企業の株価指標(PER=株価収益率、EV/EBITDA倍率など)を参照する方法。 - インカムアプローチ(DCF法、配当還元法)

将来キャッシュフローを割引率で現在価値に換算する方法。成長性を反映できる。 - コストアプローチ(純資産法)

貸借対照表上の純資産を基礎に算定する方法。資産性が高い事業に適する。

今回のケースは非上場企業であり、またブランド価値・成長余地を評価する必要があるため、DCF法と類似会社比準法の併用が妥当と考えられます。

3. 類似会社比準法による評価

化粧品・美容セクターの上場企業(資生堂、コーセー、ファンケル等)の直近PERは20〜30倍程度、EV/EBITDA倍率は10〜15倍が一般的です。

かならぼの営業利益(EBIT)は約2億円。仮にEV/EBITDA倍率を12倍とすると、企業価値(EV)は24億円前後と試算されます。純有利子負債が軽微であると仮定すれば、株式価値も同程度です。

一方、今回の取得価額は11〜12億円とされており、倍率的にはEV/EBIT ≒ 5〜6倍にとどまります。業界平均に比べ大幅に割安な条件です。

4. DCF法による検証

DCF(ディスカウント・キャッシュフロー)法では、将来のフリーキャッシュフロー(FCF)を資本コストで割り引きます。

仮に以下の前提を置きます。

- 売上高成長率:年率5%(新ブランド拡充効果)

- 営業利益率:6.4%(現状維持)

- WACC(加重平均資本コスト):8%

- 永続成長率:1%

この場合、FCFは初年度約1.3億円からスタートし、5年後に約1.6億円へ増加。永続価値を含めると、DCFによる企業価値は概ね18〜20億円規模と見込まれます。

したがってDCF法でも、取得価額(11〜12億円)は控えめであり、買収側に有利な条件といえます。

5. 純資産法の視点

か ならぼの純資産は4.9億円。買収額は純資産の約2.3倍に相当します。ブランドビジネスでは通常、のれん(Goodwill)が評価の中心となり、倍率は3〜5倍程度も珍しくありません。

本件では倍率が抑制されており、将来減損リスクも限定的です。会計上も安定した買収と評価できます。

6. のれんと会計・税務上の処理

取得価額と純資産との差額は「のれん」として計上されます。今回の場合、のれんは約6〜7億円。日本基準では償却(通常20年以内)が必要で、将来のPLに影響します。

税務上は、のれん償却は損金算入可能であるため、法人税の軽減効果を伴います。ただし過大な場合は減損リスクが高まり、監査上の注視点となります。

7. 戦略的シナジーの評価

MUSCAT GROUPは既存の美容用品ブランドを展開しており、かならぼの買収は次のシナジーが見込まれます。

- ブランドポートフォリオ拡充:「Fujiko」「b idol」など若年層向けブランドを獲得し、既存顧客とのクロスセルを狙える。

- 販路シナジー:既存流通網にかならぼ商品を乗せることで販売効率を高める。

- 開発力強化:研究開発・商品企画の融合によるヒット商品の創出。

これらのシナジーを考慮すれば、DCFで算定した20億円近い企業価値は十分に合理性を持ちます。

8. アドバイザリー費用について

9. 総合評価

本件M&Aは以下の特徴を有しています。

- 取得価額はDCF・類似会社比準の双方からみて割安水準

- のれんは6〜7億円程度と妥当な範囲

- シナジー効果により企業価値は20億円前後まで拡大余地

- 財務的リスクは限定的で、税務上のメリットも一定程度存在

結論として、本件は戦略的合理性と財務的合理性が両立した良質なM&Aと評価できます。

コメント