① エグゼクティブサマリー

AnyMind Group<5027>は、MUSCAT GROUP傘下の株式会社NADESIKOを約4億2600万円で子会社化する。本件は、縦型ショート動画を中心としたSNSマーケティング領域における成長期待を背景とした戦略的買収である。NADESIKOは設立2年余りで売上高1.31億円、営業利益0.75億円を計上しており、極めて高い利益率を誇る。本稿では、NADESIKOの直近財務数値をもとに年倍法、DCF法、EV/EBITDA法の観点から企業価値を評価し、買収金額に内包されるシナジー期待を検証する。

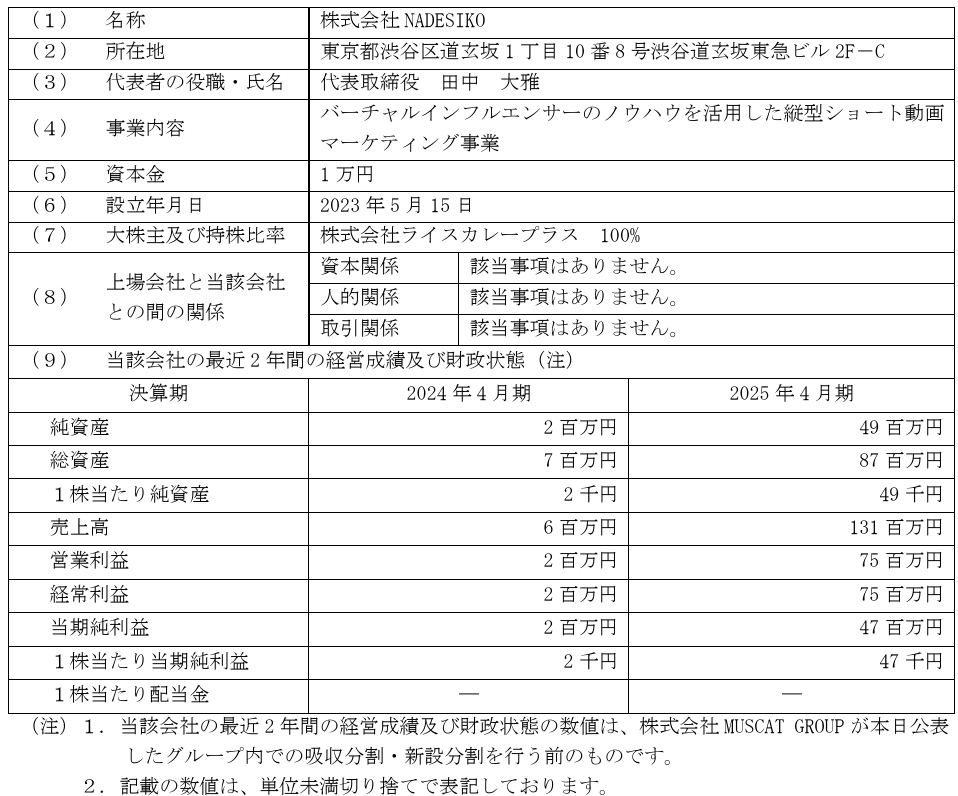

② 案件概要

- 対象会社:株式会社NADESIKO

- 事業内容:バーチャルインフルエンサーのノウハウを活用した縦型ショート動画マーケティング事業

- 設立:2023年5月15日

- 資本金:1万円

- 株主構成:株式会社ライスカレープラス 100%

- 直近期業績(2025年4月期)

- 売上高:1.31億円

- 営業利益:0.75億円

- 経常利益:0.75億円

- 当期純利益:0.47億円

- 純資産:0.49億円

- 総資産:0.87億円

- 買収主体:AnyMind Group(取得主体は子会社AnyMind Japan)

- 取得価額:4.26億円(全株式取得)

- 取得予定:2025年10月末

③ 企業価値評価(バリュエーション)

(1)年倍法(マルチプル法に近い簡易アプローチ)

年倍法は、実績利益(または売上)に対して一定の倍率を乗じて企業価値を算定する方法である。

- NADESIKOの2025年4月期当期純利益は 0.47億円。

- 中小ベンチャー領域での目安は PER 5〜8倍 が多い。

→ 当期純利益0.47億円 × 7倍 = 約3.29億円。

買収価額4.26億円は、年倍法に基づく推計を約1億円超過している。すなわち、この差額は将来成長力・シナジーを織り込んでいると考えられる。

(2)DCF法(将来キャッシュフロー割引法)

DCF法は、将来の営業キャッシュフローを一定の割引率で現在価値に換算する方法である。

- 前提仮定

- 売上高成長率:年20%(SNS動画広告市場の成長性を考慮)

- 営業利益率:55〜60%(現状水準を維持)

- 割引率(WACC):12%(ベンチャー企業のリスクを考慮)

- 期間:5年 + 永続成長率2%

→ 試算ではDCFによる企業価値は 約3.5〜4.0億円。

買収金額4.26億円は、DCFの上限レンジに近く、成長期待を強く織り込んだ水準といえる。

(3)EV/EBITDA法(マルチプル比較)

NADESIKOの2025年4月期EBITDAを推計する。営業利益0.75億円 + 減価償却を仮に0.05億円とすると EBITDA ≒ 0.80億円。

- 類似業種(デジタルマーケティング・広告テック)の上場企業EV/EBITDA倍率は 6〜8倍程度。

- 適用すると企業価値は 0.80億円 × 7倍 = 約5.6億円。

この場合、買収価額4.26億円は妥当水準以下であり、成長余地を考慮すれば割安感もある。

④ 総評

3つの評価手法を総合すると以下の通りである。

- 年倍法:3.3億円前後

- DCF法:3.5〜4.0億円

- EV/EBITDA法:5.6億円前後

買収価額4.26億円は、年倍法およびDCF法と比較するとやや高い水準に位置するが、EV/EBITDA倍率で見れば割安とも解釈できる。この差異は、AnyMindがNADESIKOの成長性およびグループシナジーを強く評価したことを示す。

具体的には以下のシナジーが想定される。

- 販路拡大:AnyMindが有するEC・物流ソリューションとの統合により、SNSから購買までの導線を強化。

- 海外展開:AnyMindのグローバル拠点を活用し、NADESIKOのショート動画コンテンツを多国展開。

- 高収益維持:既に営業利益率57%を超える水準であり、スケールメリットを得ることで更なる効率化が期待可能。

以上から、本件買収価額はシナジーを十分に織り込んだ水準であり、AnyMindの戦略的合理性が認められる。

主要財務指標(2025年4月期)

- ROE:47百万円 ÷ 49百万円 = 96%

- ROA:47百万円 ÷ 87百万円 = 54%

- 営業利益率:75百万円 ÷ 131百万円 = 57%

- 自己資本比率:49百万円 ÷ 87百万円 = 56%

コメント