1. 取引の概要

2025年10月22日、エイチ・アイ・エス(以下、HIS)は、土産品店「KID HOUSE」を運営する株式会社サウスウイング(那覇市)の株式80%を取得し、子会社化すると発表しました。取得価額は9億6,000万円で、取得予定日は2025年11月10日とされています。サウスウイングは沖縄県の観光地・国際通りにおいて6店舗を展開。直近2025年8月期の売上高は約9億9,800万円、営業利益は1億7,400万円、純資産は9億8,900万円であり、創業30年以上の地域密着型企業です。

2. 取引目的と戦略的背景

HISは中期経営計画(2024〜2026年)で「新規領域への挑戦」を掲げており、旅行以外の収益基盤強化を目指しています。本件は観光客誘致と地域観光事業の拡大を狙う施策であり、以下の戦略的意義があります。

- 観光需要とのシナジー:HISのツアーやホテル事業と連動し、顧客の購買をサウスウイング店舗に誘導できる。

- 収益源の多様化:旅行事業の変動リスク(感染症・為替・地政学)を補完し、安定収益を狙う。

- 地域創生との一体化:沖縄観光市場での存在感を高め、地方創生事業にも波及効果が期待される。

3. バリュエーションの考察

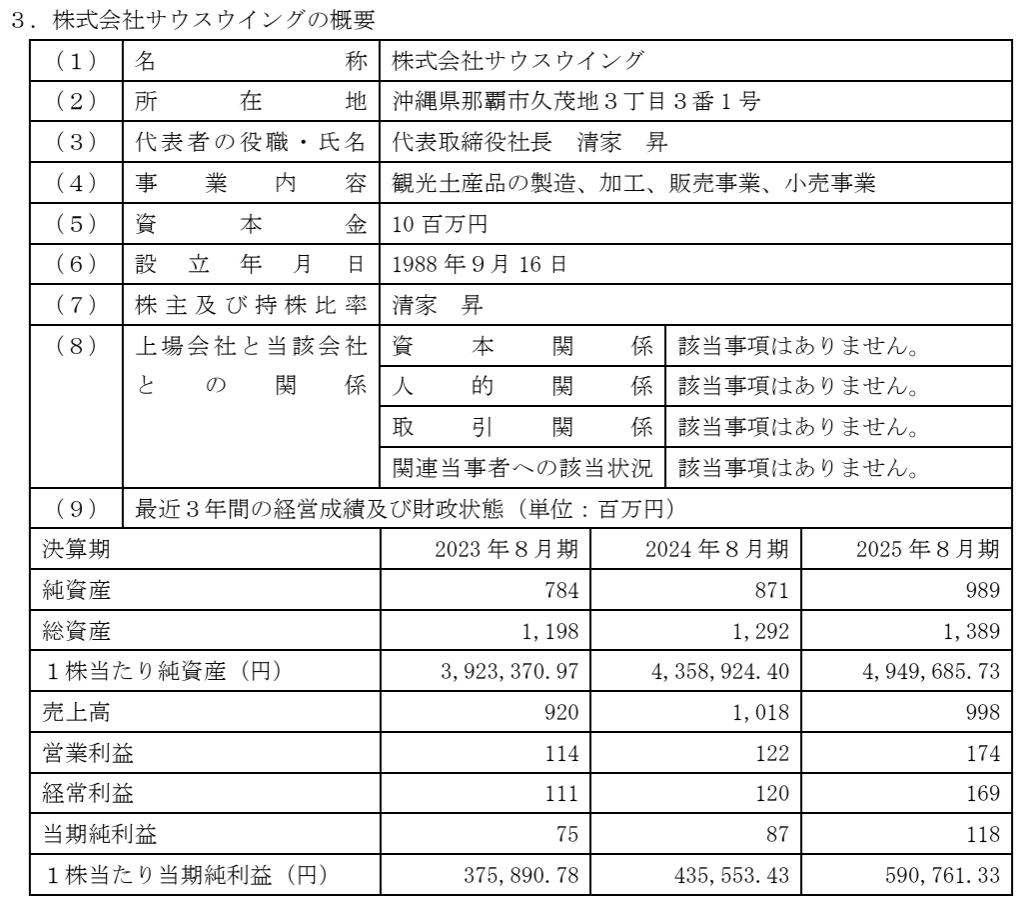

(1) 財務数値の整理

サウスウイングの直近期(2025年8月期)業績は以下のとおりですn_td_20251022_3。

- 売上高:9.98億円

- 営業利益:1.74億円

- 経常利益:1.69億円

- 当期純利益:1.18億円

- 純資産:9.89億円

営業利益率は約17.4%と高水準であり、観光土産物ビジネスとしては効率性の高い収益構造を持ちます。

(2) EV/EBITDA倍率

EBITDA(営業利益+減価償却費)を1.9億円程度と仮定すると、取得価額9.6億円に基づくEV/EBITDAは約5.0倍となります。国内小売業のM&Aにおける一般的な取引倍率は6〜8倍であるため、やや割安な取得水準と評価できます。

(3) PBR倍率

取得価額9.6億円は純資産9.89億円とほぼ同水準。PBR(株価純資産倍率)は約0.97倍であり、簿価純資産に近い水準での買収です。すなわち、ブランド・のれん価値を大きく織り込んでいない、保守的な評価となっています。

(4) PER倍率

当期純利益1.18億円に対して、取得価額ベースのPERは約8.1倍。小売業の市場平均(12〜15倍)と比較しても低水準であり、HISにとって合理的なバリュエーションといえます。

4. 法務・会計・税務の整理

(1) 法務面

- 契約形態は株式譲渡契約であり、既存株主からの議決権80%取得により子会社化が実現。

- 関連当事者取引に該当せず、少数株主持分(20%)が残存するため、将来的な追加取得やガバナンス設計が重要です。

(2) 会計面

- IFRSまたは日本基準において、支配獲得時に取得法(Purchase Method)を適用。取得価額と被取得会社純資産との差額は「のれん」として計上されます。

- 本件は純資産とほぼ同水準の取得価額であるため、のれん計上額は小さい、またはゼロに近いと推測されます。

(3) 税務面

- 株式譲渡に伴い、売主個人には譲渡所得課税(約20%)が発生。

- 買収側HISにとっては、のれんの税務償却は原則不可(日本基準)ですが、のれんが小さいため税務インパクトは限定的です。

5. 今後のシナリオ分析

(1) シナジー創出

- HISのツアー利用者を店舗へ誘導することで、客数増加と高単価商品の販売が見込まれる。

- ホテル・地域創生事業との連携で顧客滞在時間を拡大し、クロスセル効果が期待される。

(2) リスク要因

- 沖縄観光市場はインバウンド依存度が高く、地政学リスクや為替動向に左右されやすい。

- 観光土産市場は価格競争が激しく、持続的成長には商品差別化が必須。

(3) 成長性の評価

- 今後の中期的成長率は年率5〜7%程度と見込まれる。

- HISの全国・海外ネットワークを活用できれば、売上10〜15億円規模への拡大余地がある。

6. アドバイザリー費用について

本件リリースには記載はありませんが、通常この規模のM&AではFA(ファイナンシャルアドバイザー)、会計・税務デューデリジェンス、リーガルデューデリジェンス費用が発生します。総額は数千万円規模が一般的です。買収価額9.6億円に対しては1〜3%程度のレンジ(約1,000万〜3,000万円)が妥当と考えられます。

7. 結論

HISによるサウスウイング子会社化は、PBR約0.97倍、PER約8倍、EV/EBITDA約5倍という割安な水準で実施されており、財務的に合理性の高い取引です。純資産に近い価格で取得したため、過大なのれん計上リスクも低い。

一方で、観光依存という事業特性上、外部リスクへの耐性は限定的です。HISが持つ旅行・ホテルネットワークを活かしたクロスセル戦略が成功すれば、沖縄における強固な収益基盤構築につながる可能性が高いでしょう。

投資家の視点からは、本件は割安な条件での戦略的買収と評価でき、HISの中期的な事業安定化に資する取引と考えられます。

コメント