ラクスルのM&A戦略:規律あるバリュエーションとシナジー創出のメカニズム

2025年6月12日に公表されたラクスル株式会社の決算説明会資料は、同社の成長戦略の核心であるM&Aについて、極めて示唆に富む内容となっています 。本稿では、同社のM&A戦略の全体像、その根幹をなすバリュエーション(企業価値評価)の考え方、そして買収価格に織り込まれたシナジー効果について、専門的かつ構造的に解説します。

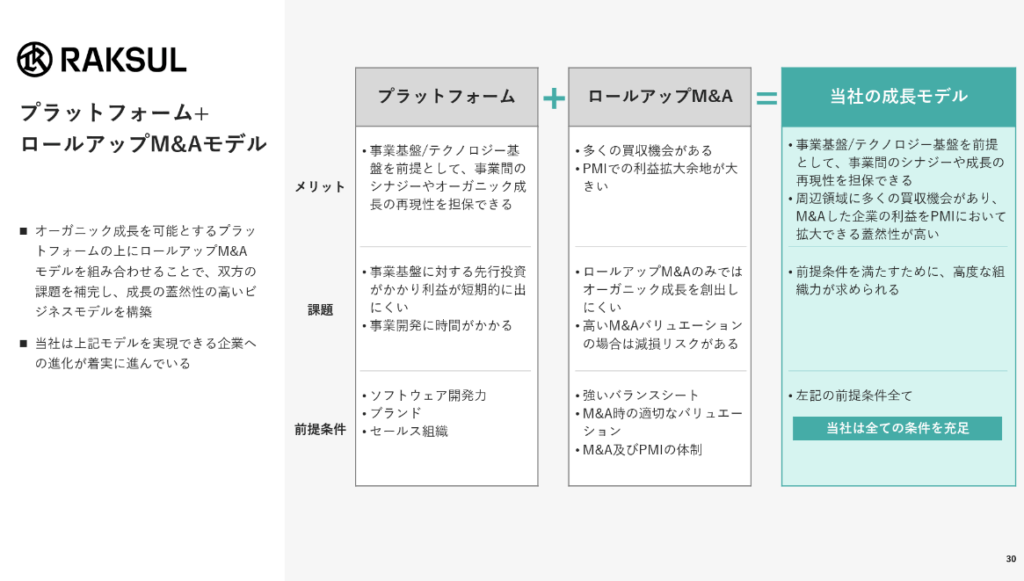

① 案件概要:ラクスルのM&A戦略「プラットフォーム + ロールアップ」

ラクスル社が目指すのは、単なる印刷通販事業の拡大ではありません。同社は「End-to-Endで中小企業の経営課題を解決するテクノロジープラットフォーム」となることをビジョンとして掲げています 。この壮大なビジョンを実現するための成長エンジンが、同社が「プラットフォーム + ロールアップM&Aモデル」と呼ぶ独自の戦略です 。

これは、以下の二つの要素を掛け合わせることで、双方の弱点を補完し、成長の蓋然性を高める巧みな構造となっています 。

- プラットフォームとしてのオーガニック成長: 315万を超える登録ユーザー基盤(RAKSUL ID)と、そこで培われたテクノロジー、ブランド、セールス組織が、安定したオーガニック成長の土台となります 。

- ロールアップM&Aによる非連続な成長: プラットフォームとの親和性が高い周辺領域の企業を連続的に買収(ロールアップ)し、商品ラインナップやサプライチェーンを強化します。

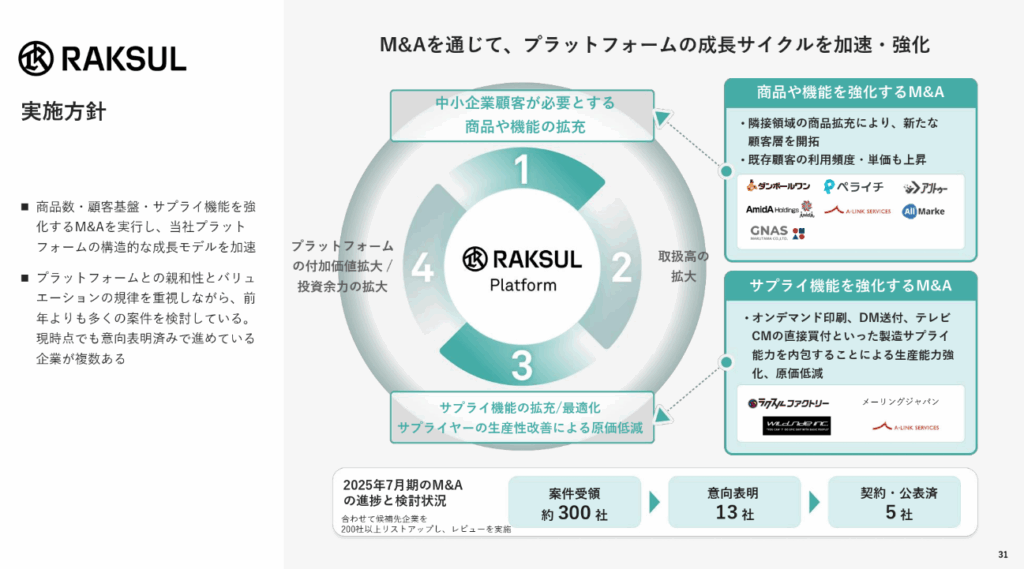

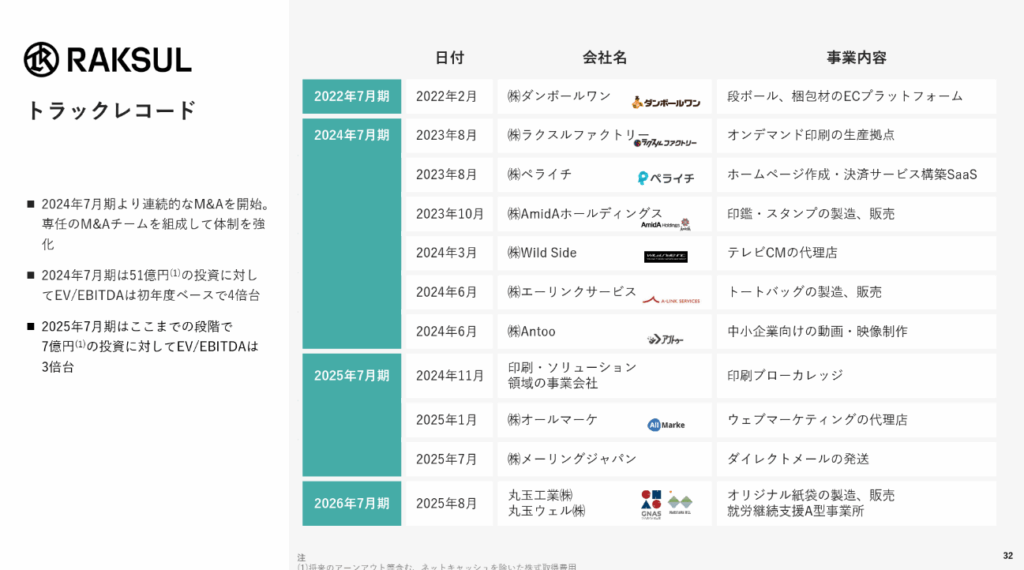

この戦略は、同社の中期的な経営方針である「“オーガニック成長依存” “内製至上主義”からの脱却」を体現するものであり、M&Aが単なるオプションではなく、成長戦略の根幹に据えられていることを明確に示しています 。実際に、2022年のダンボールワン社の買収を皮切りに、ペライチ社(ホームページ作成)、AmidAホールディングス社(印鑑製造・販売)など、次々とM&Aを実行 。直近では、手提げ紙袋を製造する丸玉工業社や、DM発送代行のメーリングジャパン社の子会社化を発表しており、その目的が「商品・機能の拡充」と「サプライ機能の強化」にあることは明らかです 。

この戦略の巧みさは、人気が過熱しがちな成長産業ではなく、伝統的ないわゆるレガシー産業のプレイヤーを主な対象としている点にあります。スタンドアロンでは成長が鈍化している企業であっても、ラクスルの強力なプラットフォームに乗せることで、新たな成長軌道を描かせる。これが、同社のM&A戦略の要諦と言えるでしょう。

② バリュエーション手法の徹底解説

M&Aの成功は、適切な価格での買収、すなわち精緻なバリュエーションに懸かっています。ラクスル社自身も、M&A成功の前提条件として「M&A時の適切なバリュエーション」を挙げています 。同社の買収価格は、複数の評価手法を組み合わせ、特にシナジー効果を合理的に織り込むことで決定されていると推察されます。ここでは、主要な4つのバリュエーション手法の観点から、ラクスルのアプローチを分析します。

EBITDAマルチプル法:規律の源泉

EBITDAマルチプル法は、事業が生み出すキャッシュフロー(簡便的にはEBITDA)に対して、同業他社の市場評価や類似取引事例(マルチプル、倍率)を乗じて企業価値(EV: Enterprise Value)を算出する手法です。ラクスルの決算資料には、驚くべきことに、このマルチプルの水準が具体的に記載されています。

2024年7月期のM&A投資:EV/EBITDAは初年度ベースで「4倍台」

2025年7月期のM&A投資:EV/EBITDAは初年度ベースで「3倍台」

これは、極めて規律の取れた投資であることを示唆しています。テクノロジー業界のM&AではEBITDAマルチプルが10倍を超えることも珍しくなく、プライベート・エクイティ・ファンドによる買収でも平均7~8倍程度が目安とされる中で、3~4倍台という水準は異例の低さです。

これは、買収対象が競争の激しい成長産業ではなく、買い手のつきにくいレガシー産業であることの証左です。ラクスルは、自社のプラットフォームという強力な武器を背景に、買い手優位の交渉を進め、極めて有利な条件でM&Aを実行していると考えられます。この「規律ある価格での買収」こそが、同社のM&A戦略の成功を支える第一の柱です。

その本質は、「ラクスル・プラットフォームに乗った後の、シナジー込みの事業計画」に基づいてキャッシュフローを算出し、価値評価を行う点にあると推察されます。具体的には、以下のようなシナジー効果が事業計画に織り込まれているはずです。

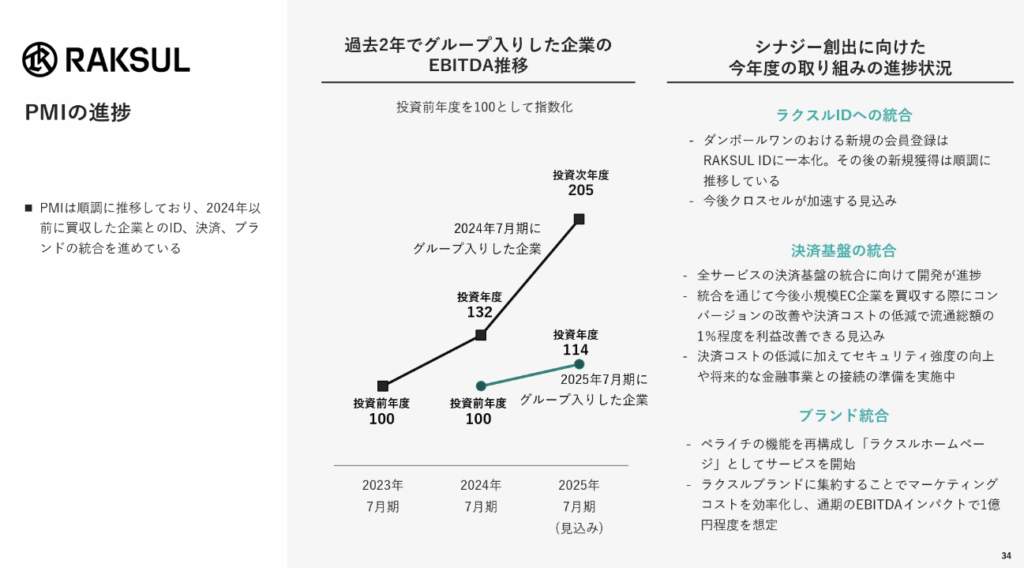

- 売上シナジー: 315万ユーザーへのクロスセル、ラクスルブランドによる信用の補完、新たな販路の提供(例:ペライチを「ラクスル ホームページ」としてリブランディング )。

- コストシナジー: 決済基盤の統合による手数料削減(流通総額の1%程度の利益改善を見込む )、マーケティングコストの効率化(ブランド統合でEBITDA 1億円のインパクトを想定 )、サプライチェーンの最適化(例:メーリングジャパン買収によるDM発送の内製化 )。

スタンドアロンの価値では割高に見える買収であっても、これらのシナジーによって将来のキャッシュフローが大きく増加するため、ラクスルにとっては「合理的な投資」として正当化されるのです。これは、「他社には真似のできない自社の強み」を源泉として企業価値を創造する、プラットフォーマーならではのバリュエーション・アプローチと言えます

③ シナジー効果の定量分析:買収は「投資」である

ラクスルのM&Aは、単なる事業規模の拡大(足し算)ではなく、企業価値の飛躍的な向上(掛け算)を目指す「投資」です。買収価格とスタンドアロン価値との差異は、この将来のシナジー効果に対するプレミアム(対価)と言えます。

その効果は、既に目覚ましい成果となって表れています。

2024年7月期にグループ入りした企業のEBITDAは、投資前年度を100とした場合、投資年度に132、投資次年度には205へと成長しています。

これは、買収した企業の収益力が、わずか2年で倍増したことを意味します。EV/EBITDA 4倍台で買収した企業のEBITDAが2年で倍増するならば、実質的な投資回収期間は極めて短くなります。これは、PMI(Post Merger Integration:買収後の統合プロセス)が極めて効果的に機能している強力な証拠です。

会計上の「のれん」は、まさにこのシナジー創出力の対価です。ラクスルは、将来のれんが非償却となった場合でも「減損リスクは大きいと考えていない」と明言しています 。これは、規律ある価格での買収と、PMIによる確実な価値向上に対する強い自信の表れに他なりません。

2025年7月期には約11億円ののれん償却費を見込んでいますが 、同社がnon-GAAP利益(のれん償却費などを調整した利益)を開示しているのは 、M&Aを多用する成長企業として、会計上の利益と本源的な収益力を分けて投資家に示すという、合理的で透明性の高いコミュニケーション姿勢の現れと評価できます。

結論

ラクスル社のM&A戦略は、「プラットフォーム」という他社にはない強力な武器を背景に、①競争の少ないレガシー産業を、②EBITDAマルチプル3~4倍台という規律ある価格で買収し、③PMIを通じてシナジーを確実に創出することで、④買収企業の価値を飛躍的に向上させる、という極めて洗練されたモデルです。

これは、単なるロールアップ戦略とは一線を画す、高度な戦略的思考と実行能力に裏打ちされたものです。同社が2027年7月期にEBITDA 100億円という野心的な目標を掲げているのも 、この成功の方程式に対する自信の表れでしょう。

プライマリーアドバイザリー株式会社

代表取締役 内野 哲

コメント