目次

エグゼクティブサマリー

- メディックスはSales Labを総額18百万円(株式取得16+FA等2)で100%子会社化。譲渡実行予定は2025/10/10。連結取り込みは2026年3月期3Qからの予定で、業績影響は軽微との判断。

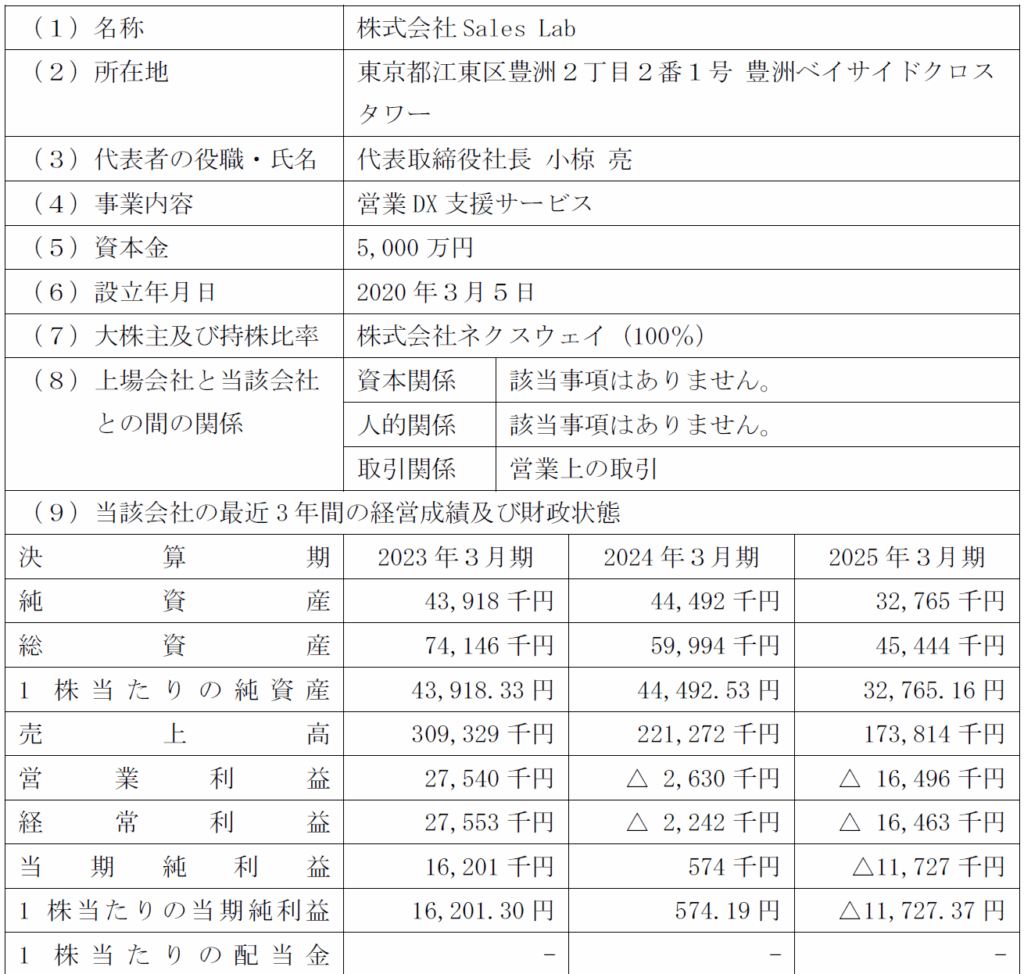

- Sales Labの2025/3期は売上173.8, 営業損失16.5, 純損失11.7, 純資産32.8, 総資産45.4。売上は3期連続縮小、直近期は赤字幅拡大。

- 取引倍率はおおむねP/B=0.49倍(16/32.8)、FA費用込み総投資ベースのP/B=0.55倍(18/32.8)、P/S=0.09–0.10倍(16–18/173.8)。清算価値を下回る水準での低廉取得の様相。

- 年倍法(売上倍率)・DCF・EBITDA倍率で再評価すると、DCFの保守的レンジ(約10~20百万円)と取得価額は整合。

案件概要

- 買い手:メディックス(東証スタンダード:331A)

- 売り手:ネクスウェイ(TISグループ)

- 対象:Sales Lab(営業DX/インサイドセールス)

- 主要条件:普通株式16百万円、アドバイザリー費2百万円、合計18百万円。取得株数1,000株、持分100%。

- 主要日程:取締役会・契約締結2025/9/3、譲渡実行2025/10/10(予定)、連結取り込み2026/3期3Q。

- 会社属性(Sales Lab):資本金50百万円、設立2020/3/5、大株主ネクスウェイ(100%)。

直近3期推移(Sales Lab)

企業価値評価(バリュエーション)

(1)年倍法(年買法)

①利益倍率は不適用

直近期は営業赤字▲16.5のため、EBIT・EBITDA倍率の直接適用は不可。

②売上倍率(EV/Sales)の代替評価

BPO/営業支援のスモール案件におけるEV/Salesの経験則レンジ:0.3~0.8倍(私見レンジ。低マージン業態は下限側が多い)。

- 対象売上(2025/3):173.8

- 参考下限0.3倍 ⇒ 約52

- 今回の取引額(株式16、総投資18) ⇒ EV/Sales=0.09~0.10倍

→ 経験則下限の1/3以下。構造的赤字・売上縮小・人件費比率高止まりを織り込んだディスカウントと解される。

(2)DCF法

シナリオ設計(保守):

- 売上成長率:5%/年(再編とクロスセルで緩やか回復)

- EBITDAマージン:5%(立て直し後の最低限仮置き)

- 設備投資=減価償却、運転資本は売上の2%増分、税率30%仮置き

- WACC:10%、終価成長率:1%

結果(レンジ)

- 5年後売上約222、EBITDA約11

- FCFFを割引するとEV≒10~20程度に収束

- 取得価額16はレンジ中央に概ね整合。総投資18でも上限内。

⇒ 結論:DCF上は妥当~やや保守的。ただし想定マージン実現が前提条件。

(3)EV/EBITDA倍率法

- 直近期EBITDAは未開示。営業損失▲16.5である以上、通常の倍率適用は不可。

- 黒字化後の想定:EBITDA10確保時に5~7倍を適用するとEV=50~70。

- それでも現行取得16(総投資18)は十分な安全域。**回復見込みを買った“再生前提ディール”**の価格帯。

まとめ:

- 年倍法(売上倍率)では強いディスカウント。

- DCFでは整合。

- EBITDA倍率は黒字化前提で安全域。

主要財務指標一覧(Sales Lab 2025/3期、簡便算定)

- 売上成長率:▲21.5%(=(173.8/221.3)−1)

- 営業利益率:▲9.5%(=▲16.5/173.8)

- ROE(期末基準簡便):▲35.8%(=▲11.7/32.8)

- ROA(期末総資産基準):▲25.8%(=▲11.7/45.4)

- 自己資本比率:72.1%(=32.8/45.4)

- 総資産回転率:3.83倍(=173.8/45.4)

- 取引倍率(株式16基準):P/B=0.49倍、P/S=0.09倍

- 総投資倍率(18基準):P/B=0.55倍、P/S=0.10倍

安価評価の主因(事実+合理的仮説の整理)

事実

- 売上の3期連続縮小と赤字転落・拡大。

- 有形固定資産に乏しい人的集約型で、赤字局面では解約・離職リスクが価値毀損要因。

- 公表値上、簿価純資産32.8に対し株式取得16、P/B=0.49倍。

合理的仮説

- 非公開プロセスまたは限定競争で入札競争性が低く、売り手側は早期切離しを優先。

- 解約率・稼働率・人件費の硬直性など、短期改善の不確実性をディスカウント。

- のれん計上が困難な赤字局面ゆえ、負ののれん発生(バーゲンパーチェス)可能性を市場が織り込む一方、買い手は統合実行の自信があるため価格を抑制。

コメント