2025年4月14日、PRサービス大手である株式会社ベクトル<6058>(以下、ベクトル)が、SNSマーケティング支援を手掛ける株式会社gracemode(以下、gracemode)の全株式を取得し、完全子会社化することを発表しました。取得価額は約15億円。このM&Aは、デジタルマーケティング領域、特に成長著しいSNSマーケティング市場におけるベクトルの戦略的強化を明確に示すものです。

本稿では、M&Aアドバイザーの視点から、この度のベクトルによるgracemode買収について、その背景、戦略的意義、評価額の妥当性、デューデリジェンス(DD)のポイント、そして今後の展望に至るまで、多角的かつ深く掘り下げて解説します。

1. M&A当事者の概要:ベクトルとgracemodeとは?

まず、本件M&Aの当事者である2社の概要を整理します。

- 買収企業:株式会社ベクトル (東証プライム: 6058)

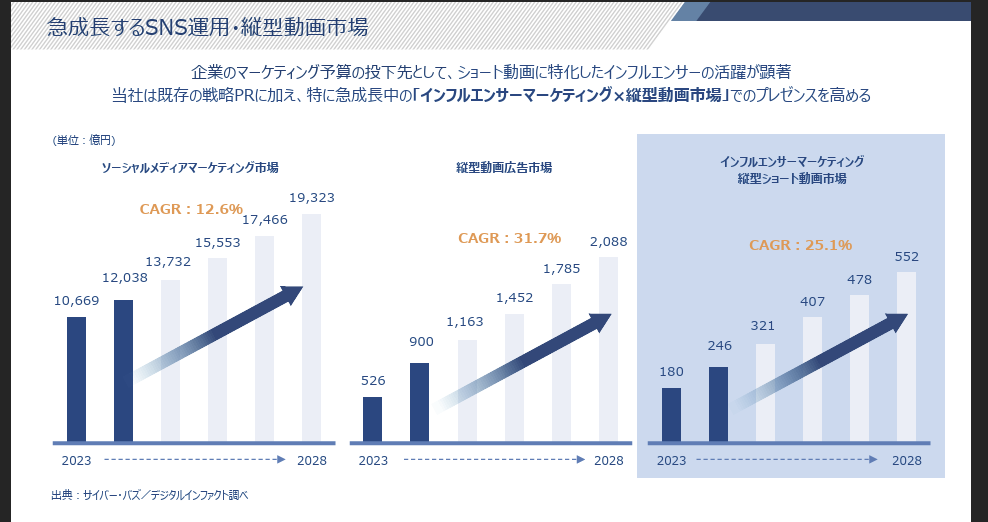

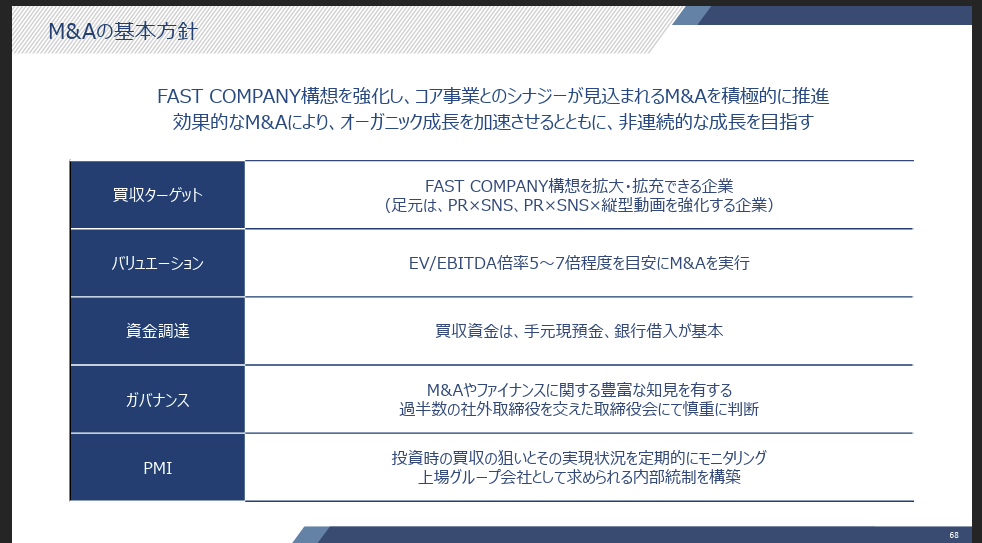

- 事業概要: 1993年設立。日本を代表する総合PR会社であり、「いいモノを世の中に広め人々を幸せに」をミッションに掲げています。主力であるプレスリリース配信サービスやメディアリレーションズに加え、近年はビデオリリース、アドテクノロジー、ダイレクトマーケティング、メディア事業、HR Tech、投資事業など、コミュニケーション領域を軸に多角的な事業展開を進めています。特に、PR発想を起点としたデジタルマーケティング領域の強化は、同社の重要な成長戦略の一つです。添付の「PR・広告事業の成長イメージ」図(画像参照)からも、「PR x SNS x 縦型動画」市場のシェア獲得を急成長戦略の核に据えていることが読み取れます。

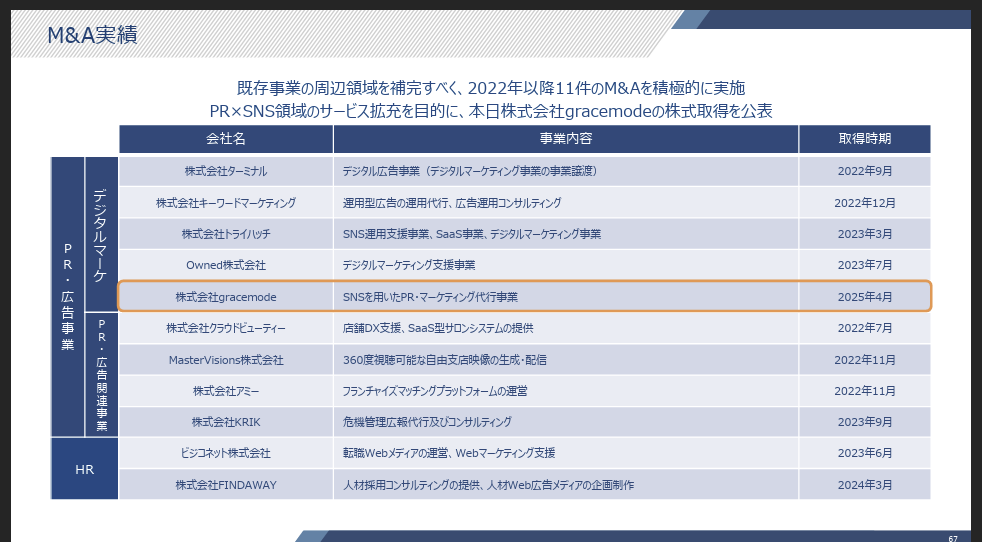

- M&A戦略: ベクトルはこれまでも、事業ポートフォリオの拡充と成長加速のため、積極的にM&Aを活用してきました。特にデジタルマーケティング関連企業の買収を通じて、PRとテクノロジーを融合させた独自のサービス展開を志向している点が特徴です。

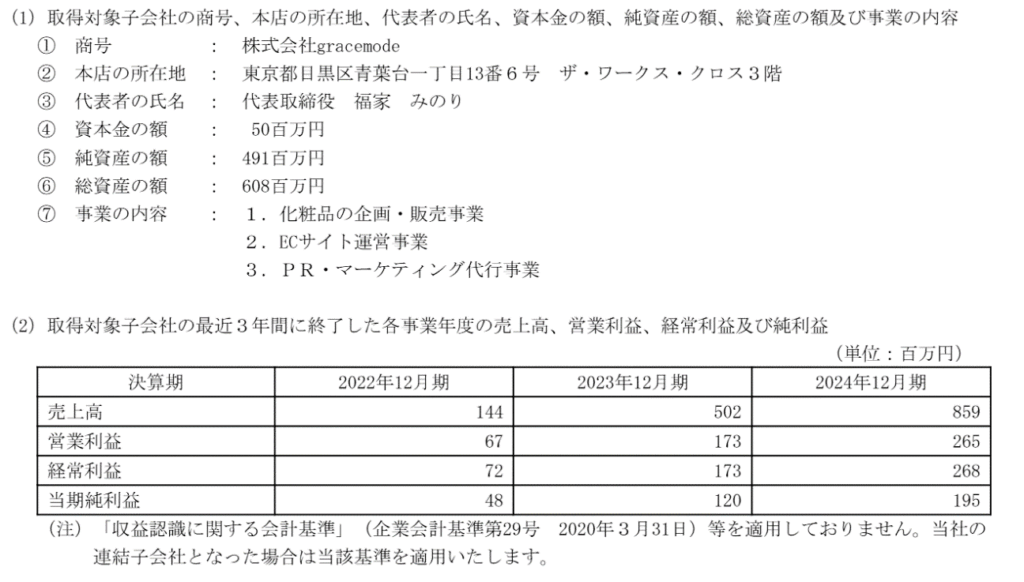

- 被買収企業:株式会社gracemode

- 事業概要: 2018年設立。比較的新しい企業ながら、美容・化粧品領域に特化したSNSマーケティング支援で急成長を遂げています。主要ターゲットは20~30代の女性であり、SNSアカウントの戦略設計、コンテンツ企画・制作、インフルエンサーキャスティング、広告運用、効果測定、さらにはECサイトでの購買促進まで、認知から購買までを一気通貫で支援するワンストップサービスを提供しています。

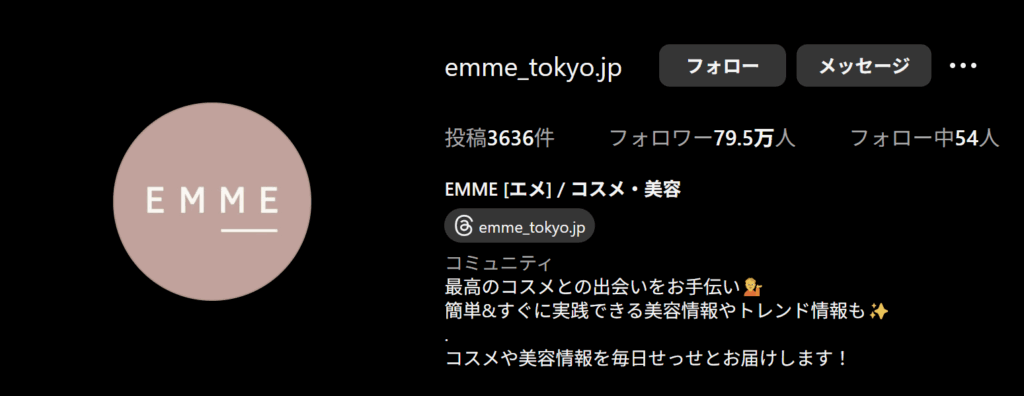

- 強みと特徴: 総フォロワー数170万人超を誇る美容コスメメディア「EMME」(@emme_tokyo.jp)の運営は、同社の大きな強みです。自社メディアを通じてトレンドを創出し、クライアント企業のマーケティング施策に活用できる点は、単なる代理店業務に留まらない価値を提供します。また、「Buzzワード開発」といったユニークなサービスも展開しており、SNS上での話題化(バズマーケティング)に関する高いノウハウを有していることが窺えます。

- 財務状況: 2024年12月期決算で売上高8億5900万円、営業利益2億6500万円、純資産4億9100万円という数字は、設立からわずか6年という期間を考慮すると、驚異的な高収益性を実現していることを示唆します。営業利益率は約30.8%に達しており、極めて効率的なビジネスモデルを構築していると考えられます。従業員規模(被保険者数24名)から見ても、少数精鋭で高い付加価値を生み出していることが推察されます。

2. 本M&Aの分析:なぜベクトルはgracemodeを選んだのか?

今回のM&Aは、双方の企業にとってどのような意味を持つのでしょうか。戦略的意義、取引価格、DDなどの観点から分析します。

- 戦略的意義 (Why this deal?)

- ベクトル側の狙い:

- SNSマーケティング、特に美容領域の強化: ベクトルはPRを起点としたマーケティングコミュニケーション全般を手掛けていますが、特定の専門領域、特に消費者の購買行動にSNSが強く影響する美容・化粧品領域における実行力とノウハウを強化する必要性を認識していたと考えられます。gracemodeの獲得により、この領域における専門性と顧客基盤を一気に獲得できます。

- メディア・インフルエンサーネットワークの獲得: gracemodeが運営するメディア「EMME」や、同社が持つインフルエンサーネットワークは、ベクトルにとって魅力的な資産です。これらを活用することで、より効果的な情報発信やターゲティング広告、コンテンツマーケティングが可能になります。

- ベクトル側の狙い:

- 若年層(特に女性)へのリーチ拡大: gracemodeが得意とする20~30代女性層へのアプローチ力は、ベクトルの既存事業との補完関係を生み出します。

- シナジー効果の創出: ベクトルの持つPRノウハウ、広範な顧客基盤、経営資源と、gracemodeのSNSマーケティング力、メディア運営能力を組み合わせることで、より統合的で効果的なマーケティングソリューションを提供できるようになります。例えば、新商品のPR戦略立案からSNSでの話題化、インフルエンサー起用、購買促進までをシームレスに展開することが期待されます。これは、ベクトルが目指す「PR x SNS x 縦型動画」戦略とも完全に合致しています。

- DX推進: デジタルマーケティング機能の強化は、ベクトルグループ全体のDX推進にも貢献します。データに基づいた効果測定や、AIを活用したコンテンツ最適化など、今後のテクノロジー導入の基盤としても機能する可能性があります。

- 取引スキーム・価格評価 (Valuation)

- スキーム: 本件は、ベクトルがgracemodeの全株式を取得する株式譲渡のスキームです。これにより、gracemodeはベクトルの完全子会社となります。意思決定の迅速化やグループ戦略との一体化を図りやすいメリットがある一方、買収後の組織文化の融合(PMI: Post Merger Integration)が重要となります。

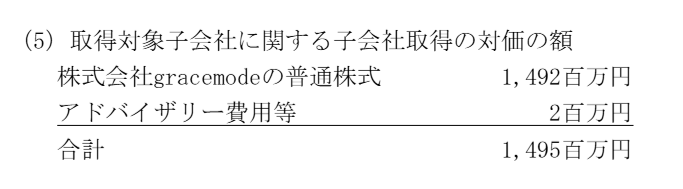

- 取得価額の評価: 取得価額14億9500万円は、どのように評価されるべきでしょうか。

- 純資産倍率: 純資産4億9100万円に対し、約3.0倍。これは簿価純資産に対する評価であり、企業価値評価においては参考指標の一つです。

- 営業利益倍率: 営業利益2億6500万円に対し、推定値約5.6倍となります。これは簡易的なEV/EBITマルチプル(企業価値/営業利益)に近い考え方です。年倍法で考えると純資産に対して3年分の営業利益を加算した営業権を算定されています。ベクトルのIRの通りのプライシングで買収していると想定されます。

- アドバイザリー費用からの推察: アドバイザリー費用が200万円と報じられている点について。M&Aにおいては、通常、FA(フィナンシャル・アドバイザー)への成功報酬、DD費用(財務・法務・税務・ビジネス等)、弁護士費用など、多岐にわたる費用が発生します。FA報酬だけでも、取引価額の数%(レーマン方式など)が相場となることが多く、15億円規模のディールであれば数千万円以上になることも珍しくありません。

- したがって、200万円という金額は、これらの総額ではなく、DD費用の一部や、特定の法務アドバイス費用など、限定的な範囲の費用である可能性が高いと考えられます。

- FAや仲介を介さず、ベクトルとgracemodeが直接交渉(相対取引)を行った可能性は高いでしょう。特に、既存の取引関係があった、あるいは業界内での評判を通じて直接アプローチしたなどの背景が考えられます。その場合、DDのみを外部の専門家(会計事務所、コンサルティングファーム、弁護士事務所など)に依頼したというシナリオは十分にあり得ます。これにより、M&Aプロセス全体のコストを抑制した可能性があります。

3. 戦略的意義の高い、未来への投資

ベクトルによるgracemodeの子会社化は、単なる事業規模の拡大に留まらず、デジタル時代のコミュニケーション戦略において極めて重要な意味を持つ一手です。成長著しいSNSマーケティング市場、特にエンゲージメントの高い美容・化粧品領域における専門性と実行力を獲得し、既存のPR事業との強力なシナジーを創出することで、ベクトルは市場における競争優位性を一層高めることを目指しています。

取得価額約15億円は、gracemodeの卓越した収益性と将来性、そして無形資産の価値を反映したものであり、ベクトルにとっては未来への戦略的投資と位置づけられます。アドバイザリー費用から推察される相対取引の可能性は、効率的なM&Aプロセス遂行の一端を示唆しています。

今後、両社の強みを融合させ、いかにシナジーを最大化し、変化の激しいデジタルマーケティング市場で持続的な成長を実現できるか、そのPMIの実行力が問われることになります。また、AIなどの先端技術をいかに取り込み、サービスの付加価値を高めていくかも注目すべき点です。

プライマリーアドバイザリー株式会社

代表取締役 内野 哲

ご注意: 本記事は、公表されている情報に基づき、M&Aアドバイザーとしての一般的な知見と分析を加えたものです。特定の企業に対する投資助言や法的助言を意図するものではありません。また、情報の正確性には万全を期しておりますが、その完全性を保証するものではありません。

コメント